Risikoprofil & Risiken für deine Geldanalage 2023!

Nichts im Leben ist ohne Risiko! Ob im persönlichen Alltag oder im Berufsleben, jeden Tag müssen wir mal mehr, mal

Das Deutsche Rentenversicherung System ist vom Grundsatz her ziemlich komplex. Spätestens mit der Absenkung des Rentenniveaus (im Jahr 2004) und der Einführung der Riester- Rente, hatten viele Menschen die Vermutung, dass es mit ihrer Rente nicht reichen wird und das sie etwas Zusätzliches für ihre Altersabsicherung tun müssen. Doch haben sich viele Menschen leider einfach noch nicht intensiv genug mit diesem Thema beschäftigt und kennen damit nicht Ihre Rentenhöhe oder auch die Höhe ihrer Rentenlücke. Um sich mit dem Thema einmal genauer auseinander zu setzten, haben wir diesen Artikel geschrieben.

Das Deutsche Rentenversicherungssystem war ursprünglich ein kapitalgedecktes System, bis Konrad Adenauer im Jahre 1957 das Deutsche Rentenversicherungssystem reformierte und nach dem „Schreiber Plan“ so umstrukturierte, wie wir es heute kennen. Das System der deutschen gesetzlichen Rentenversicherung beruht auf dem sogenannten Umlageverfahren.

Das bedeutet, dass die aktuelle Generation der Beitragszahler die Rente der aktuellen Rentnergeneration finanziert. Das eingezahlte Geld wird also direkt umgelegt und ausgezahlt. Wer heute arbeitet, bekommt seine Rente später entsprechend durch die nachfolgenden Generationen der Kinder und Enkelkinder finanziert. Man spricht daher auch von einem Generationenvertrag. Dies ist per se keine schlechte Variante der Altersvorsorge, die zweifelsfrei den einen oder anderen Vorteil bietet. Jedoch ist es auch mit diversen Nachteilen verbunden. Die aktuell größten Nachteile, resultieren aus dem demographischen Wandel.

Das bedeutet, dass die älteren Generationen immer älter werden und es gleichzeitig immer weniger junge Menschen gibt, die dementsprechend weniger Rentenbeiträge zahlen. Dies lässt sich auch an der weiter oben angedeuteten Rentenreform aus dem Jahr 2004 ableiten, in der das Rentenniveau bis 2030 von ca. 68% auf ca. 43% Ihres letzten Nettoverdienstes sinkt. Damit entsteht für die zukünftigen Rentner eine enorme Versorgungslücke.

Die Altersvorsorge in Deutschland ist nach dem Drei-Schichten-Modell organisiert. Dieses drückt vereinfacht gesagt aus, dass Sie zwar steuerliche Fördermöglichkeiten haben, jedoch den überwiegenden Teil zusätzlich zu Ihrer gesetzlichen Rente selber ansparen müssen. Wichtig wäre vielleicht noch zu erwähnen, dass Sie zwar einen Anspruch auf die gesetzliche Rente haben, was bedeutet, Sie bekommen auf jeden Fall etwas aus diesem Sozialtopf, aber Sie haben keinen Einfluss auf die Höhe.

Ihre Rente wird nach der Rentenformel der Deutschen Rentenversicherung errechnet:

Monatliche Rentenhöhe = Entgeltpunkte x Zugangsfaktor x Aktueller Rentenwert x Rentenartfaktor

Die Rentenformel bezieht sich im Wesentlichen auf zwei Faktoren: Ihre Rentenentgeltpunkte sowie ein Zugangsfaktor, die den Zeitraum Ihrer Einzahlung in die gesetzliche Rentenversicherung beschreibt. Das abschlagsfreie Rentenalter liegt aktuell bei 67 Jahren. Wenn Sie also früher in Rente gehen wollen, müssen Sie Abschläge in Kauf nehmen. Wenn Sie länger arbeiten möchten, können Sie sich einen Rentenbonus erarbeiten.

Regelungen zum Vertrauensschutz in der Rente stellen sicher, dass Änderungen in der Gesetzgebung schrittweise erfolgen. Es gibt also keine rückwirkenden Änderungen. Für manche Renter bedeutet das, dass Sie auch weiterhin mit 65 Jahren in die Regelaltersrente gehen können. Dies gilt beispielsweise in bestimmten Fällen, wenn Sie:

Dies ist der wichtigste Wert. Dabei wird Jahr für Jahr Ihr Verdienst mit dem Durchschnittsverdienst aller Versicherten verglichen. Entspricht er exakt dem Durchschnittsverdienst in diesem Jahr, ist das einen Entgeltpunkt wert. Zeiten, in denen Sie Ihre Kinder erziehen oder Angehörige pflegen, werden so berücksichtigt, als hätten Sie in diesem Zeitraum einen „hypothetischen“ Verdienst, der sich voll oder anteilig nach dem jeweiligen Durchschnittsverdienst richtet.

Damit werden Zu- und Abschläge bei Ihrer Rentenberechnung berücksichtigt. Abschläge bekommen Sie, wenn Sie vorzeitig in Rente gehen. Zuschläge erhalten Sie, wenn Sie beispielsweise nach Erreichen des Rentenalters zunächst auf Ihre Rente verzichten. Sofern Sie keine Zu- oder Abschläge haben, beträgt dieser Wert immer 1,0.

Das ist der Gegenwert, der einem Entgeltpunkt entspricht. Dieser wird immer wieder der wirtschaftlichen Situation angepasst. Aktuell erhalten Sie für einen Entgeltpunkt 33,05 Euro in Westdeutschland und 31,89 Euro in Ostdeutschland.

Hier kommt es auf die Art Ihrer Rente an:

Die Deutsche Rentenversicherung versendet die Renteninformationen automatisch an alle Versicherten, die mindestens 27 Jahre alt sind und 5 Jahre Beitragszeitnachweisen können. Die Renteninformation wird einmal pro Jahr versandt. Gemeinsam mit der ersten Renteninformation erhalten Versicherte einmalig einen Versicherungsverlauf.

Quelle: Deutsche Rentenversicherung, Muster und Erklärung der Renteninformation

Die Kontenklärung kann jederzeit formlos beantragt werden. Sie bekommen einen Fragebogen zugesandt und erhalten nach dessen Prüfung Ihren Versicherungsverlauf. Spätestens mit 43 Jahren werden die Versicherten von der Rentenversicherung hierzu automatisch aufgefordert. In einer Kontenklärung überprüft die Rentenversicherung das gesamte Versicherungskonto, um später einen nahtlosen Übergang in die Rentenzahlung zu gewährleisten. Hierbei kann es erforderlich sein, eventuelle Lücken zu schließen. Denn nicht alle Versicherungszeiten werden oder wurden maschinell übermittelt. Zum Beispiel fließen Zeiten der Schulausbildung oder Kindererziehungszeiten nicht automatisch ins Konto, sondern werden nur auf Antrag ergänzt. Unabhängig von einer Kontenklärung, besteht auch sonst jederzeit die Möglichkeit, sich einen aktuellen Versicherungsverlauf schicken zu lassen.

Wenn Sie 35 Jahre an anrechenbaren Zeiten in der Rentenversicherung vorweisen können, profitieren Sie von der Altersrente für langjährig Versicherte. Alle Versicherten der Jahrgänge 1949 bis einschließlich 1963 können noch vor ihrem 67. Lebensjahr ohne Abschläge in Rente gehen. Das Rentenalter wird schrittweise angehoben. Für alle die, 1964 oder später geboren sind, liegt das Renteneintrittsalter auch nach 35 Beitragsjahren bei 67 Jahren.

Sie können die Altersrente auch ab 63 Jahren vorzeitig in Anspruch nehmen, allerdings mit einem Abzug von bis zu 14,4 %. Für jeden Monat, den Sie vorzeitig in Rente gehen, werden Ihnen 0,3 % von Ihrer Rente abgezogen. Wenn Sie sich einmalig zu diesem Schritt entschieden haben, bleibt ein solcher Abschlag dauerhaft bestehen.

Nach einer Versicherungszeit von 45 Jahren, können Sie grundsätzlich früher in Rente gehen. Die Altersrente, für besonders langjährig Versicherte, wird oft auch noch „Rente mit 63“ genannt, weil alle vor 1953 Geborenen ohne Abschläge mit 63 Jahren in Rente gehen konnten. Das gilt nicht mehr für diejenigen, die zwischen 1953 und 1963 geboren sind. Da das Rentenalter schrittweise angehoben wird, verschiebt sich auch das Eintrittsalter der Rente mit dem Geburtsjahr nach oben. Ist Ihr Geburtsjahrgang also 1964 oder später, können Sie mit 65 Jahren in Rente gehen.

Eine Anrechnung Ihres Verdiensts kann nur bei vorgezogenen Altersrenten erfolgen. Also bei Renten, die Sie vor Erreichen der Regelaltersgrenze erhalten. Eine Anrechnung Ihrer Arbeitstätigkeit erfolgt unter Umständen auch bei Renten wegen Erwerbsminderung.

Wenn Sie hingegen die Regelaltersgrenze erreichen, wirkt sich eine Beschäftigung nicht mehr auf Ihre Altersrente aus.

Auch bei Hinterbliebenenrenten, wie z.B. Witwen- oder Witwerrenten, wird Ihr Einkommen (unabhängig Ihres Alters) angerechnet. Bei Waisenrenten wird zusätzliches Einkommen nicht berücksichtigt.

Bis zum Erreichen Ihrer Regelaltersgrenze dürfen Sie maximal 6.300 Euro im Kalenderjahr hinzuverdienen, ohne dass sich Ihre Rente verringert. Wenn Ihr Einkommen den Freibetrag von 6.300 Euro übersteigt, wird nur der darüberhinausgehende Betrag berücksichtigt. Dieser Betrag wird dann durch 12 geteilt und zu 40%auf Ihre Monatsrente angerechnet. Sie erhalten dann nur noch eine Teilrente.

Zusätzlich muss Ihre individuelle Höchstgrenze für den Hinzuverdienst beachtet werden – den sogenannten Hinzuverdienstdeckel. Dieser orientiert sich an Ihrem höchsten Einkommen in den letzten 15 Jahren vor Rentenbeginn. Liegt Ihr Hinzuverdienst, zusammen mit der schon im ersten Schritt gekürzten Rente, über dem Hinzuverdienstdeckel, wird der darüber liegende Betrag voll von Ihrer Teilrente abgezogen.

Nutze auch du die Vorteile unserer ortsunabhängigen Onlineberatung und sichere dir jetzt deinen Online- Termin!

Nichts im Leben ist ohne Risiko! Ob im persönlichen Alltag oder im Berufsleben, jeden Tag müssen wir mal mehr, mal

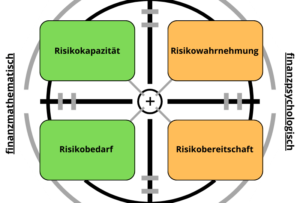

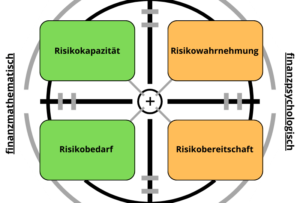

Das Naturell des deutschen Privatanlegers scheint in einem besonderen Einklang mit jedweder Form der Garantie und Sicherheit bei Finanzprodukten zu

In Zeiten sehr niedriger Zinsen oder sogar Strafzinsen im Minusbereich ist Zinssparen eher ein Verlustgeschäft. Die Zinsen sind so gering,

Eine Antwort

Super infos, danke!